图片来源:ILLUSTRATION: ALEXANDRA CITRIN-SAFADI/WSJ; IMAGES: ISTOCK

文章来源: 华尔街日报中文网 – 新闻取自各大新闻媒体,新闻内容并不代表本网立场!

股市屡创新高,重新点燃了投资者关于股票是否过于昂贵的长期争论。本文介绍了五个流行的估值模型对市场现状的启示。

2024年开局标普500指数已上涨5.4%,上周五首次收于5000点上方,今年第10次创纪录新高。道琼斯指数上涨了2.6%,11次刷新纪录。

在研判一只股票或指数是便宜还是昂贵时,策略师建议投资者综合使用各项指标,同时权衡经济状况、公司整体财务健康状况和行业情况。投资者通常愿意为那些他们预计将迅速扩张的公司支付更多,而不是那些增长前景较为有限的公司。

以下是一些流行的估值模型对市场现状的启示:

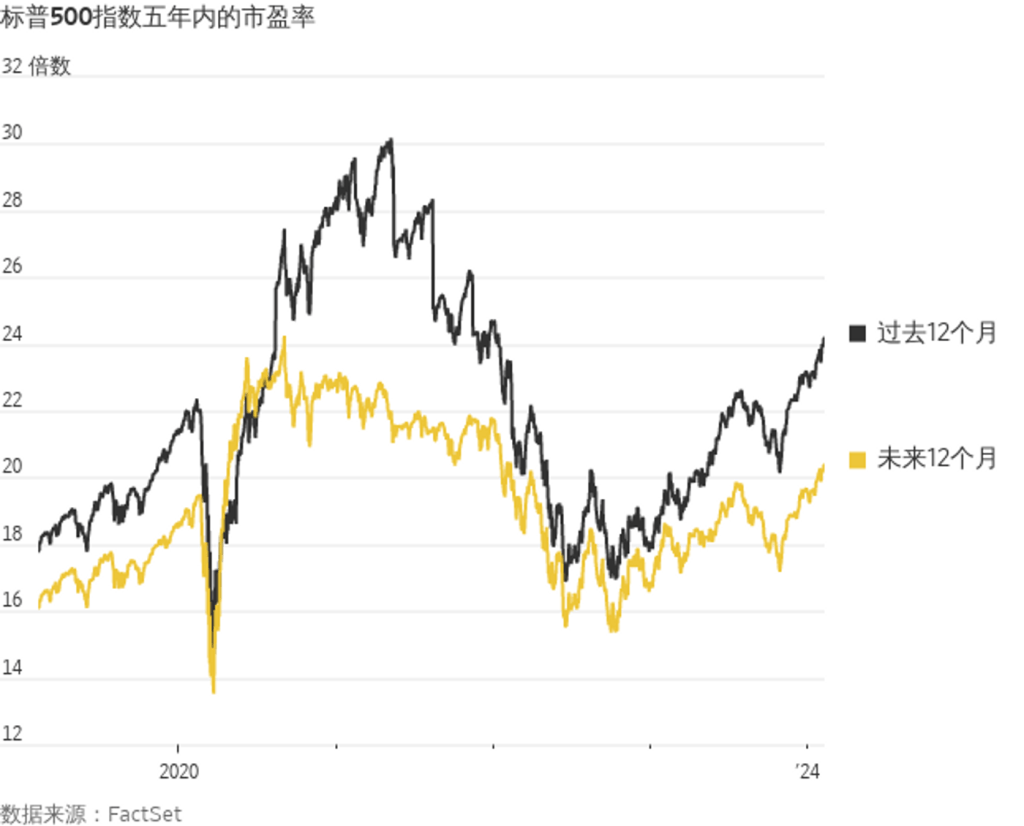

市盈率

价格只是股票估值的一个组成部分。另一个是公司盈利。市盈率是用公司股价除以已公布或预期的每股收益计算得出的,是华尔街最常用的股票估值工具之一,表明投资者为公司的每一美元收益支付多少费用。

当利润上升而价格保持稳定时,估值就会收缩。如果利润下降,在相同价格水平下股票就会显得更加昂贵。

市盈率有两种不同的计算方法。倾向于看实际结果的投资者使用的是一家公司过去12个月的往绩盈利。另一些投资者则认为未来一年的预期利润更具相关性,尤其是对科技行业中快速增长的公司而言。

根据往绩盈利计算,标普500指数的市盈率为24.18倍,高于20.36倍的10年平均水平。标普500指数的预期市盈率为20.38倍,最近这一数值两年来首次升至20倍以上。其更长期预期市盈率均值为17.96倍。

总部位于伦敦的投资管理服务公司Ruffer的投资总监Matt Smith表示:“目前美国股市无所畏惧。”“从风险回报的角度来看,美股尤其缺乏吸引力。它们虽势头强劲,但价格昂贵。”

利润增长通常是股价持续上涨的最可靠动力。在股市攀升速度明显快于企业利润的时期,人们对泡沫的担忧往往会加剧。例如,去年标普500指数上涨24%,但利润却相对持平。

市场大部分涨幅都源于押注美联储将通过使经济避免衰退来实现软着陆并在不久后转向降息。在经济衰退时,股票估值倍数通常会下降,同时在常用的定价模型中,利率的上升会降低公司未来现金流的价值。

分析师们对今年的利润表现较为乐观,预计标普500指数成分股公司的盈利将增长约11%。这将为股价提供更多上涨空间。

科技股的估值往往较高,因为此类公司被认为有望在未来实现丰厚利润。生成式AI热潮推动了对英伟达(Nvidia)等股票的大举押注,导致该公司估值高企。这家芯片制造商基于未来12个月预期收益的市盈率为33.48倍。

Landsberg Bennett Private Wealth Management的财务顾问Michael Landsberg表示,人们看到英伟达会说,它的估值倍数很高,基于目前数字的确如此,但如果未来几年维持高速增长,那么以一些指标衡量它可能很便宜。

英伟达股价去年上涨了两倍多,在标普500指数成分股中领先,2024年迄今进一步上涨46%,表现再次在该指数中居前。该股的预期市盈率去年曾升至60倍以上,但随着英伟达公布巨额利润,这一倍数有所下降。

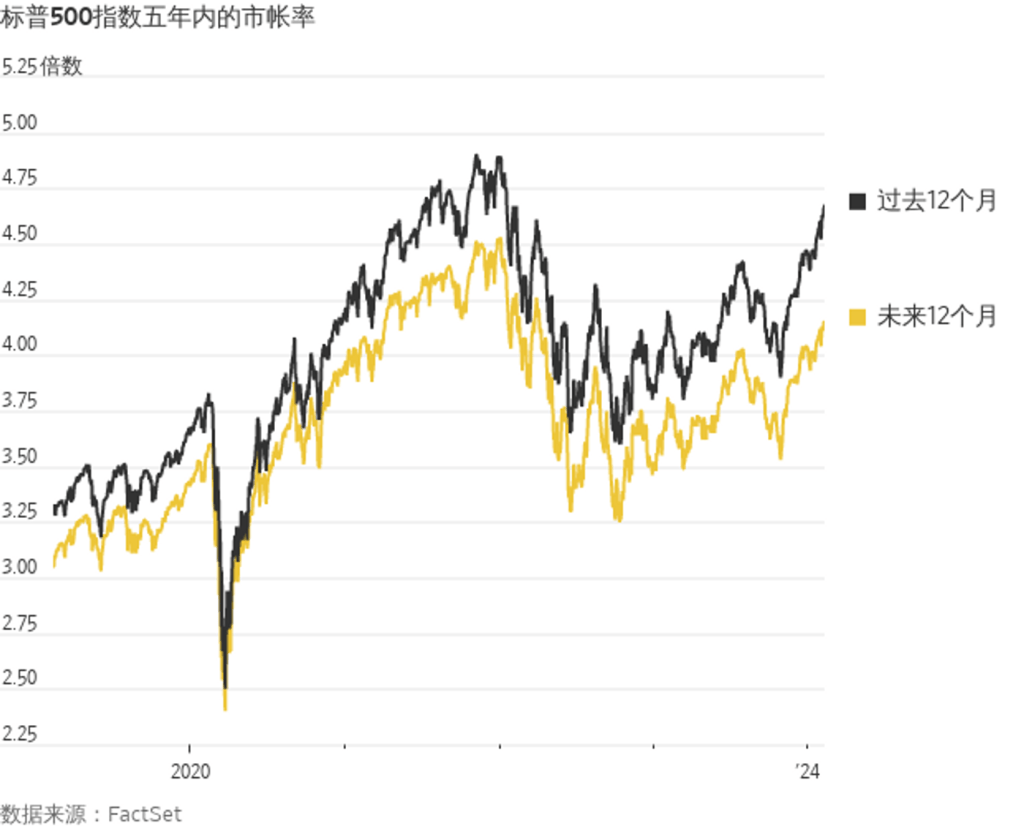

市帐率

市账率是公司股价与账面价值之比,与市盈率类似,也是衡量总资产减去负债的指标。

投资者在寻找价格合理的、价值被低估的股票时经常会用到市帐率。该指标通常用于评估金融股,尤其是银行股,以及拥有有形资产的公司股票。Wilmington Trust的投资战略主管Meghan Shue说,市帐率在评估科技公司方面没那么有用,因为科技公司的资产负债表通常无法反映公司增长前景。

标普500指数的远期市账率为4.15,高于10年均值3.26和20年均值2.76。相比之下,英伟达的市帐率为22.48。

根据市帐率的模型,家得宝(Home Depot)和建筑产品公司Masco在标普500指数中属于最昂贵的股票,而Paramount Global和Invesco似乎是最便宜的股票。

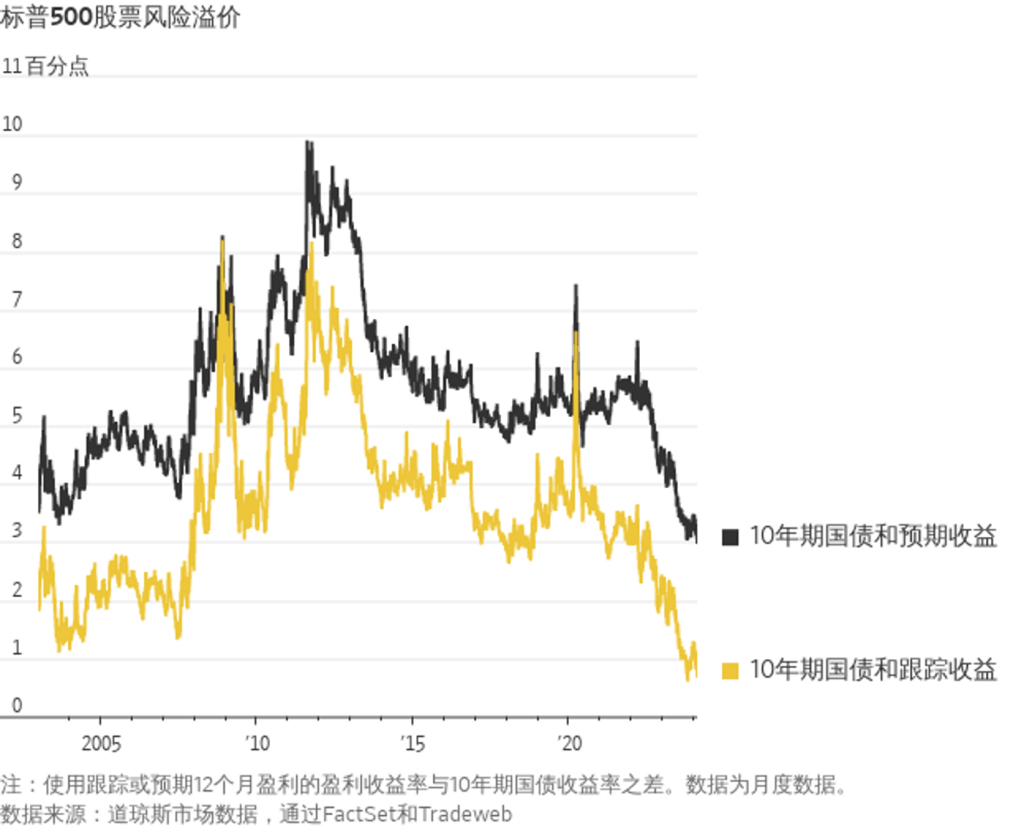

股票风险溢价

这种方法通过计算一家公司的股票收益率与美国国债收益率之间的差距,来衡量持有股票高于持有国债的回报。股票被认为比超级安全的国债风险高,因此投资者期望前者能获得更高的长期回报。

股票收益率的计算方法是用一家公司下一年的报告或预期利润除以其股票价格。将历史股票收益率与10年期美国国债收益率进行比较后发现,标普500指数的股票风险溢价为0.7个百分点,接近约二十年来的最低水平。该比率越低,股票越贵。

Ruffer的Smith建议计算与10年期通胀保值美国国债收益率的利差,因为企业盈利往往会随着通胀而调整。根据道琼斯市场(Dow Jones Market)追溯到2003年的数据,以该标准衡量,持有股票相对于债券的风险回报也处于有记录以来的最低水平。

本益成长比(Price/earnings growth ratio)

本益成长比(简称PEG)是市场对一家公司相对于其盈利前景的估值。计算方法是用一家公司过去12个月的市盈率除以其预计的未来年度盈利增长。PEG为1表示股票价格与其增长预期相符。

标普500指数目前的PEG为1.48,低于1.49的10年平均水平,高于1.35的20年平均水平。相比之下,英伟达的PEG比率为0.78,显示的估值较为低廉。

周期性调整市盈率(CAPE ratio)

周期性调整市盈率由诺贝尔经济学奖得主Robert Shiller提出。它的计算方法是用股票当前的价格除以之前10年经通胀调整后的平均收益。

其优势在于,它可以修正极端顺境和逆境造成的影响。这抹平了一些时间段的极端表现,比如在美国房地产泡沫破灭之前,异常强劲的利润使股票估值看起来是合理的,而在衰退后的复苏时期,疲软的盈利使股票估值看起来处于高位。

标普500指数的周期性调整市盈率为33.4倍,高于1881年以来超过96% 的时间,但仍远低于20世纪90年代末和2021年的峰值水平。

通常情况下,该模型用于对银行、采矿业和油气行业等周期性敏感公司进行估值,因为这些公司的业绩前景受到消费者供应和需求以及经济增长的影响。