图片来源: 法广

文章来源: 倍可亲 – 新闻取自各大新闻媒体,新闻内容并不代表本网立场!

“货币保卫战”,亚洲最怕什么?美联储降息推迟到明年,油价涨超110美元!

摩根士丹利认为,如果美联储推迟降息至明年或油价大幅上涨,各国政策将不得不跟随美联储推迟降息时间,导致利率长期维持高位,经济将面临下行压力。

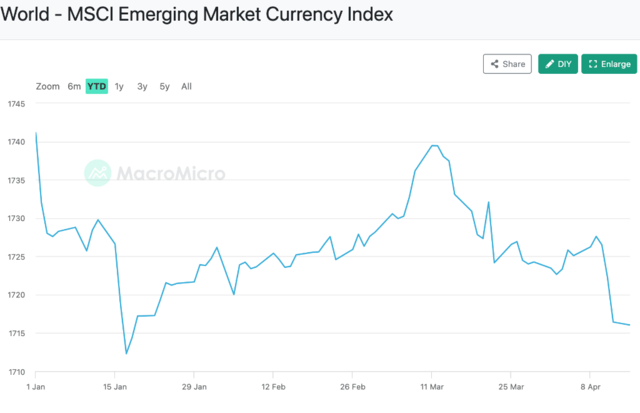

美联储降息预期一降再降,叠加中东局势变化带来避险需求飙升,美元连续第五天上涨之际,新兴市场再次打响“货币保卫战”,而更大的风险似乎仍未过去。

4月15日,摩根士丹利亚洲首席经济学家Chetan Ahya领导的团队发布报告称,亚洲多数经济体的通胀回落,为央行降息创造了条件,但迫于货币贬值压力,新兴市场央行不敢“贸然行动”。

如果亚洲多数国家将利率长期维持在高位这将让经济面临更大的压力。摩根士丹利强调,如果美联储推迟降息至2025年,或油价大幅上涨至110-120美元/桶,将让亚洲各国“被迫”推迟降息,经济增长承压。

自4月10日以来,美元指数明显加速上升,接连突破105、106关口,昨日美国3月零售数据超预期,显示经济仍具韧性,再度提振美元。截至发稿,美元小幅上涨至106.31。

美元最近涨势不止也让新兴市场打响“货币保卫战”,给越来越多的新兴经济体施加了采取干预行动的巨大压力。数据显示,MSCI新兴市场货币指数连续第五天下挫,逼近年内低位。

出于货币贬值压力亚洲央行不敢“贸然行动”

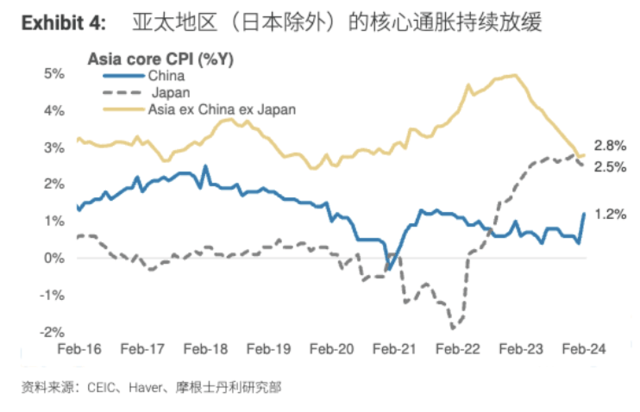

摩根士丹利认为,约80%的亚洲经济体的通胀率已处于或低于各央行的目标区间,其余亚洲经济体的通胀水平与央行目标区间的差距也在缩小,这表明实现央行CPI目标指日可待:

核心商品和服务通胀都在放缓,这有助于整体通胀放缓。亚洲的核心通胀更多是由商品部分驱动的(这反过来反映了较高的投入成本),目前已回落至新冠疫情前的水平。

对于服务通胀,劳动力市场趋势是关键,除澳大利亚外,亚洲的劳动力市场似乎基本达到平衡。

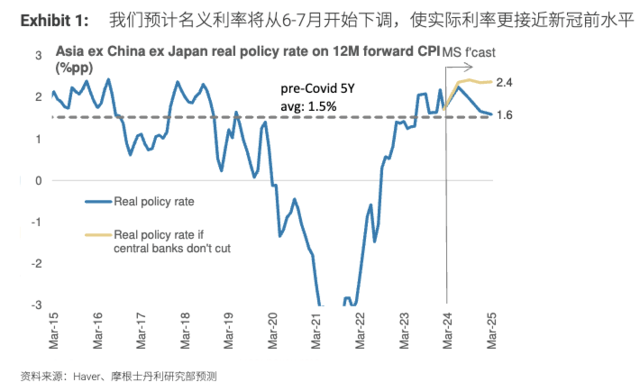

报告指出,随着亚洲回归新冠疫情前的低通胀环境,亚洲地区的实际利率已升至五年高点。基于12个月远期CPI的实际利率已达到1.7%,略高于新冠疫情前的五年平均水平1.5%:

但随着市场逐步降低对美联储降息的预期,美元走强,而亚洲货币仍处于弱势,摩根士丹利认为各央行可能会对降息保持谨慎,将跟随美联储若货币进一步贬值,则可能给通胀造成上行压力,令通胀难以维持在目标区间内。因此,亚洲各央行将等待美联储在6月开始降息(美国经济团队的基准假设情境),后再开始行动。

摩根士丹利预计,在美联储6月首次降息的背景下,亚洲各国实际利率走高这一情况不会持续太久,但若名义政策利率在更长时间内保持较高水平,则会给亚洲经济带来压力。

亚洲各国的经济下行压力

摩根士丹利指出,如果亚洲各国央行能够从6或5月开始降息,出口和资本支出的改善有望缓解经济增长放缓的风险,当前的关键风险在于美联储降息可能推迟到2025年以及应供应担忧推动油价升至110-120美元/桶。

摩根士丹利称,亚洲各国央行的政策立场将在很大程度上取决于美联储的行动。如果美联储推迟降息,亚洲国家的降息周期也将相应延后,这也意味着亚洲经济增长将小幅放缓,而了解美联储推迟降息的动机非常重要,如果美联储推迟降息是因为供应紧张导致通胀上行风险,那么这对亚洲经济将是明显的负面影响:

如果美联储推迟降息是因为美国经济在供应改善(如劳动力供应增加)的背景下继续保持较强的GDP和就业增,那么亚洲经济体可能也会受益。更强劲的美国经济可能会带来更多的亚洲出口,并对投资产生积极的溢出效应。总体而言增长前景仍有小幅下行风险。

如果美联储推迟降息是因为供应紧张导致通胀上行风险,那么这对亚洲经济将是明显的负面影响。在这种情况下,亚洲经济增长将面临更大的下行压力。印度(专题)、印尼、韩国、菲律宾和泰国等国家的央行可能不得不推迟降息。

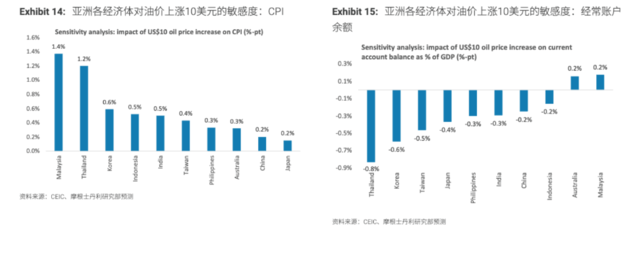

报告指出,如果是由于供应或地缘政治担忧,导致油价在未来3-4个月内持续上涨至110-120美元/桶,这将引发对通胀前景的担忧。能源价格上涨将导致整体通胀压力增加,并可能给通胀前景带来上行风险,在这种背景下,亚洲央行可能会推迟降息:

历史上,亚洲央行更加关注能源价格上涨对通胀的影响,而不是其对需求的破坏作用。在这种背景下,亚洲央行可能会推迟降息。供应冲击和央行无法降息将进一步抑制总需求。

亚洲大多数经济体都是石油净进口国,因此它们将受到油价上涨的影响。其中,泰国、韩国、菲律宾和印度的CPI对油价上涨的敏感度更高,它们的石油贸易逆差也更大,因此这些经济体将受到更大的影响。